LC Là Gì Trong Xuất Nhập Khẩu? Quy Trình Thanh Toán & Các Bước L/C

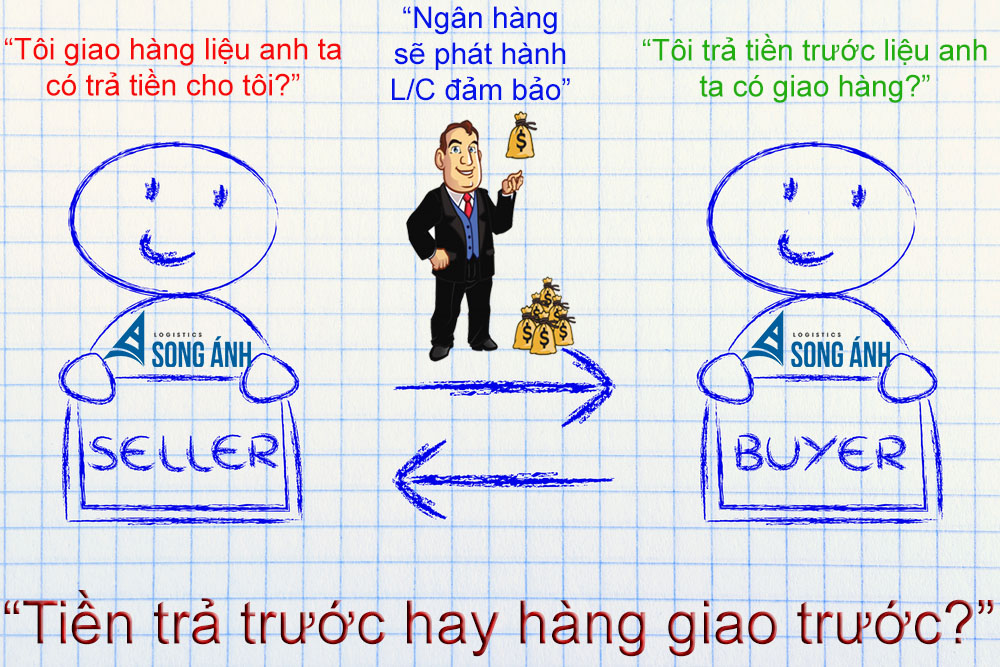

Vốn dĩ, người mua và người bán đều mong muốn giành thế an toàn cho mình, do đó câu hỏi “tiền trả trước hay hàng giao trước?” luôn luôn được đặt ra trong bất kỳ giao dịch nào. Thư tín dụng do đơn vị trung gian (ngân hàng) phát hành để giải quyết câu hỏi trên.

Như vậy, LC do một tổ chức tài chính hoặc trung gian tài chính phát hành. Tổ chức đáp ứng được những yêu cầu cụ thể trên thường là những ngân hàng, có năng lực tài chính, uy tín để người mua và người bán đều tin tưởng.

Tất nhiên, khi người mua và người bán dùng phương thức thanh toán LC thì phải tốn phí trung gian cho ngân hàng. Do đó, nghiệp vụ này cũng là một mảng kinh doanh tại các ngân hàng và được phụ trách bởi phòng thanh toán quốc tế.

LC là gì? Thư tín dụng chứng từ

LC là một bức thư do ngân hàng đại diện của người nhập khẩu (bên mua) lập ra theo yêu cầu của người nhập khẩu (bên mua) cam kết sẽ trả một số tiền nhất định cho người xuất khẩu (bên bán) tại một thời điểm cụ thể, nếu người xuất khẩu (người bán) xuất trình bộ chứng từ thanh toán phù hợp với các điều khoản được nêu trong thư tín dụng.

Bên bán cũng có một ngân hàng đại diện cho mình và bên bán sẽ chuyển bộ chứng từ hợp lệ này cho ngân hàng đại diện của mình tại quốc gia xuất khẩu.

Như vậy người mua, người bán và ngân hàng là những cá thể tham gia vào quá trình thanh toán bằng LC. LC được viết tắt bởi từ Letter of Credit. Ngoài ra để nhấn mạnh đến thanh toán mà ngân hàng sẽ giữ bộ chứng từ người ta còn có tên gọi khác là Documentary Letter of Credit để nhấn mạnh đến chứng từ và phương thức thanh toán.

Quy trình thanh toán bằng L/C

Trong phần này chúng ta sẽ tìm hiểu quy trình thanh toán tín dụng chứng từ (L/C). Tuy nhiên, để dễ hiểu mình đưa ra quy trình đơn giản và chung nhất.

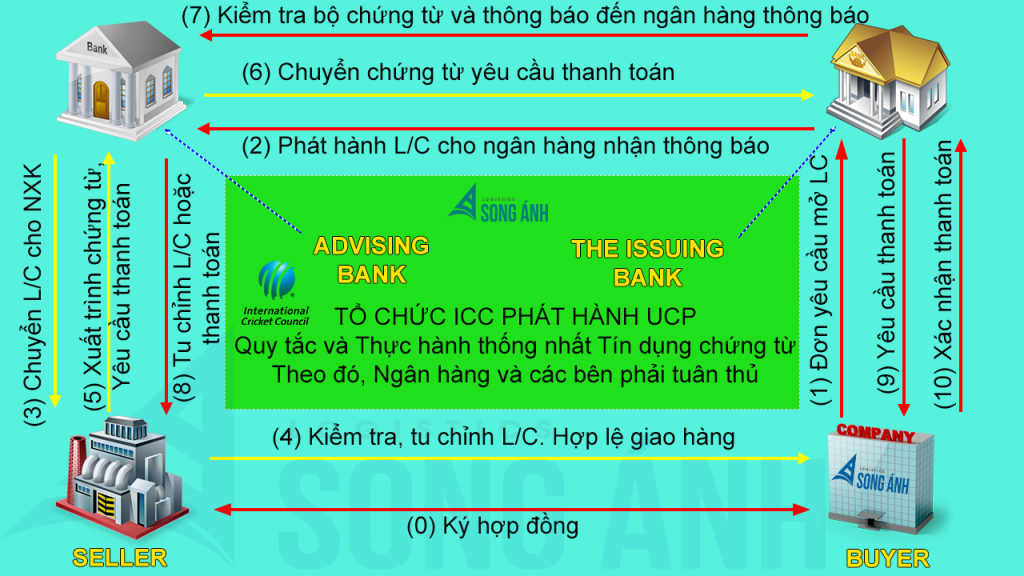

Các bên tham gia trong quy trình này gồm có 4 bên:

Importer (buyer): Người nhập khẩu hay còn gọi là người mua hàng.Trong LC gọi là Người yêu cầu mở LC (the applicant)

Exporter (Seller): Người xuất khẩu hay còn gọi là người bán hàng. Trong LC gọi là Người thụ hưởng (the beneficiary)

Ngân hàng phát hành LC (Issuing bank): Đây là ngân hàng đại diện cho người nhập khẩu

Ngân hàng Thông báo LC (Advising bank): Ngân hàng bên bán Advising bank

Quy trình này gồm có 10 bước. Để đơn giản hóa vấn đề mình sẽ trình bày biểu đồ này dưới dạng hình ảnh. Các bước trong hình được quy định là 1 số trong ngoặc. Ví dụ bước 1 sẽ được ký hiệu là (1).

*(0)* Người bán và người mua ký kết hợp đồng ngoại thương (Commercial Contract). Trong hợp đồng người xuất khẩu và người nhập khẩu phải chấp nhận phương thức thanh toán LC. Ngoài ra hợp đồng cũng quy định rõ các yêu cầu trong LC. Thâm chí, dấu chấm và dấu phẩy cũng phải quy định rõ ràng và thống nhất. Tuy nhiên chúng ta cũng cần hiểu là, không nhất thiết LC phải giống hợp đồng ngoại thương về mọi quy định. Đây 2 loại giấy tờ riêng biệt và không ràng buộc nhau.

*(1)* Người mua (người nhập khẩu) dựa vào hợp đồng ký kết với người bán, làm đơn xin mở L/C gửi đến ngân hàng của mình – Ngân hàng phát hành (THE ISSUING BANK). Hồ sơ bao gồm:

+ Đơn yêu cầu mở L/C.

+ Quyết định thành lập doanh nghiệp, đăng ký kinh doanh, đăng ký mã số xuất nhập khẩu-nếu có (đối với giao dịch lần đầu).

+ Hợp đồng ngoại thương.

+ Giấy phép nhập khẩu.

+ Cam kết thanh toán (trường hợp mở L/C trả chậm).

+ Trường hợp người mua ký quỹ L/C dưới 100% trị giá L/C phải có bản giải trình do phòng tín dụng của chi nhánh lập được giám đốc chi nhánh phê duyệt.

Thông thường các đơn yêu cầu mở L/C theo mẫu của ngân hàng. Và không phải doanh nghiệp nào cũng được mở LC. Mà phụ thuộc vào giá trị hợp đồng, chính sách mỗi ngân hàng, uy tín của doanh nghiệp yêu cầu mở LC. Thông thường trong bước này doanh nghiệp yêu cầu mở LC phải ký quỹ.

*(2)* Ngân hàng phát hành (Issuing bank) sẽ xem xét, nếu chấp thuận sẽ gởi LC cho ngân hàng thông báo (Advising bank) để gởi cho người thụ hưởng là người xuất khẩu (the beneficiary). Và chú ý là ngân hàng thông báo phải có quan hệ đại lý với ngân hàng phát hành. Như vậy, ngân hàng thông báo mới có khả năng để kiểm tra tính chân thật của LC.

*(3)* Ngân hàng thông báo sẽ đánh giá LC và chuyển L/C bản gốc đến người bán, người bán kiểm tra khả năng đáp ứng L/C và có thể đề nghị chỉnh sửa (nếu cần).

*(4)* Người thụ hưởng (người xuất khẩu) tiến hành kiểm tra LC, nếu mọi thứ đã đúng thì sẽ giao hàng cho người nhập khẩu.

*(5)* Sau khi giao hàng, người xuất khẩu phải chuẩn bị bộ chứng từ hợp lệ để chuyển cho ngân hàng thông báo (Advising bank) và kèm theo bộ chứng từ là thông báo đòi tiền. Trong bước này xuất hiện chứng từ và thanh toán do đó phương thức này được gọi là “Thư tín dụng chứng từ” (Letter of Credit). Giao chứng từ và yêu cầu thanh toán.

*(6)* Sau khi nhận bộ chứng từ. Ngân hàng thông báo phải có trách nhiệm kiểm tra bộ chứng từ hợp lệ chưa? Trong thanh toán tín dụng chứng từ thì bộ chứng từ phải tuân thủ UCP (The Uniform Customs and Practice for Documentary Credits) và ISBP (International Standard Banking Practice for the Examination of Documents Under Documentary Credits). Những bài sau mình sẽ viết về UCP và ISBP.

Trong bài viết về học xuất nhập khẩu ra làm gì, mình có nhắc đến nghề thanh toán quốc tế. Do đó, Nếu bạn nào muốn theo ngành này chắc chắc phải tìm hiểu sâu về UCP và ISBP.

*(7)* Sau khi nhận được bộ chứng từ khi bước (6) kết thúc, ngân hàng phát hành sẽ kiểm tra bộ chứng từ. Sau quá trình kiểm tra phải thông báo kết quả kiểm tra đến ngân hàng thông báo.

*(8)* Sau quá trình này bộ chứng từ đã trong tay của ngân hàng phát hành. Bộ chứng từ này nếu sai thì ngân hàng thông báo có trách nhiệm yêu cầu tu chỉnh. Nếu hợp lệ thì ngân hàng thông báo có trách nhiệm thông báo cho người thụ hưởng (người xuất khẩu) và thanh toán.

*(9)* Khi ngân hàng thông báo đã thanh toán cho nhà xuất khẩu. Ngân hàng mở LC sẽ tiến hành phát hành thanh toán đến người nhập khẩu.

*(10)* Tiền sẽ chính thức chuyển vào tài khoản ngân hàng phát hành LC. Tức là ghi có vào tài khoản của ngân hàng phát hành LC.

Như vậy chúng ta đã khái quát được quy trình thanh toán LC. Tuy nhiên đây là trường hợp đơn giản nhất chỉ có 4 bên tham gia vào quy trình. Ngoài ra còn có các đơn vị khác tham gia vào quy trình.

Quy trình thanh toán L/C trong thực tiễn

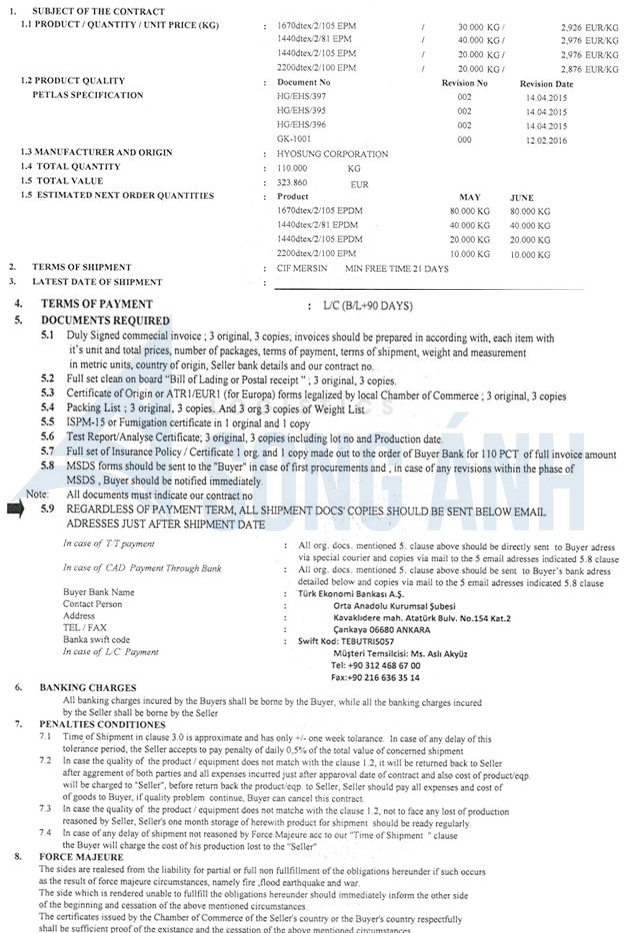

Sau đây mình sẽ đưa ra nhật ký của một lô hàng. Tuy nhiên, vì vấn đề bảo mật thông tin mà không thể đăng tên các đơn vị trong thanh toán với quy trình này. Sau đây là mẫu và thông tin hợp đồng ngoại thương của lô hàng này

Đây là bản log (bản ghi chép lịch sử, giống như dữ liệu ghi lại hành trình) của một lô hàng thanh toán LC với hợp đồng ngoại thương trên.

A. L/C được xác nhận và áp dụng ngân hàng xác nhận (Confirming Bank)

1May, người bán nhận L/C từ ngân đại diện. Ngân hàng chỉ ra rằng họ đã xác nhận L/C. L/C có hiệu lực cùng thời điểm với ngân hàng xác nhận.

15May, người bán giao hàng theo điều khoảng L/C (từ ngày đó, người bán có 21 ngày để nộp bộ từ đến ngân hàng).

20May, người bán trình chứng từ đến ngân hàng xác nhận. (từ ngày đó, ngân hàng xác nhận có 5 ngày làm việc để kiểm định chứng từ.)

23May, ngân hàng xác nhận phản hồi người bán rằng chứng từ hợp lệ với điều khoản L/C và ngân hàng sẽ thanh toán vào 26May.

Vào cùng ngày, ngân hàng xác nhận chuyển chứng từ đến ngân hàng phát hành.

Vào 26May, người bán được thanh toán tiền hàng.

Vào 28May, chứng từ đến ngân hàng phát hành (từ hôm đó, ngân hàng phát hành có 5 ngày để kiểm tra chứng từ)

Vào 2Jun, ngân hàng phát hành chấp nhận chứng từ, chi trả cho ngân hàng xác nhận, và đòi lại tiền từ bên mua hàng.

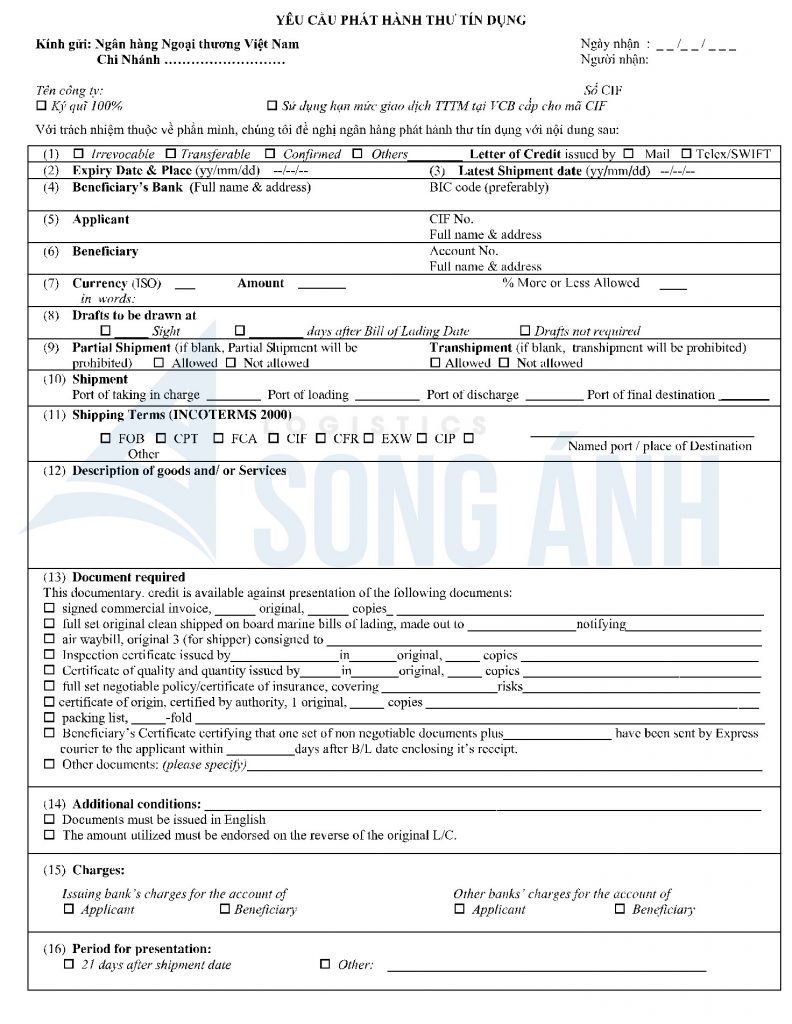

Mẫu thư tín dụng LC và Nội dung thư tín dụng

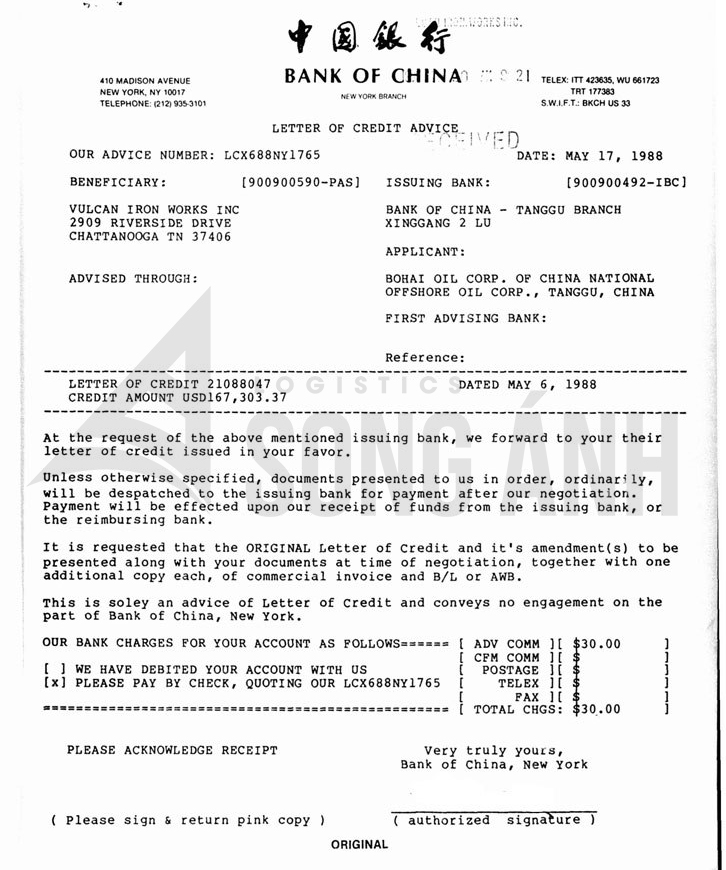

Nhìn chung mẫu thư L/C rất đơn giản. Thậm chí khi gởi LC draft và LC qua mail cho nhau họ gởi bằng file text (note page). Các mẫu rất đơn giản chủ yếu là các dòng text. Khi in ra thì ngân hàng sẽ có logo và tên ngân hàng phát hành.

Ở trên bạn xem đó là 1 mẫu LC tương đối cũ và cũng không khác gì so với hiện tại các ngân hàng đang dùng. Đơn giản nhưng lại có giá trị rất lớn.

Thông thường trên 1 LC cần có các nội dung sau:

Số hiệu và ngày mở: Tất cả các L/C đều phải có số hiệu riêng do ngân hàng mở L/C quy định , Ngày mở thư tín dụng: là ngày bắt đầu phát sinh cam kết của ngân hàng phát hành với người bán hàng.

Tên, địa chỉ, số điện thoại của 2 bên mua bán: Các thông tin của người yêu cầu mở LC và người thụ hưởng LC

Số tiền cần thanh toán: số tiền và đơn vị tiền tệ

Các mốc thời gian quan trọng: Thời hạn giao hàng, ngày hết hạn, thời hạn trả tiền.

Các nội dung về vận tải, giao nhận hàng hóa

– Incoterms: FOB, CIF hay CIP?

– Nơi gửi hàng, nơi nhận hàng(POL: Port of Loading, POD: Port of Discharge )

– Cho phép chuyển tải hay không? (Transshipment allowed/not allowed hoặc Permitted/Not permitted).

– Cho phép giao hàng từng phần không? (Partial shipments allowed/not allowed)

Chứng từ

– Các chứng từ bao gồm: hóa đơn thương mại (Commercial Invoice), phiếu đóng gói (Packing List), vận đơn (Bill of Lading), bảo hiểm hàng hóa (Insurance) nếu giao hàng CIF, giấy chứng nhận kiểm dịch,…,

– Thời hạn trễ nhất xuất trình chứng từ.

Ưu và nhược điểm của thanh toán bằng L/C

Trong thanh toán quốc tế có các loại phương thức thanh toán như: Phương thức chuyển tiền, Phương thức ghi sổ (Open account), Phương thức thanh toán nhờ thu (Collection of payment), Phương thức tín dụng chứng từ (Letter of credit – L/C). Mỗi loại có những ưu nhược điểm riêng.

Sau đây mình sẽ phân tích ưu nhược điểm của phương thức tín dụng chứng từ (Letter of credit – L/C)

Ưu điểm của phương thức tín dụng chứng từ

Đối với Người bán

Ngân hàng sẽ thanh toán đúng như trong thư tín dụng bất kể việc người mua có trả tiền hay không.

Hạn chế việc chậm trễ trong chuyển chứng từ

Khách hàng có thể chiết khấu L/C để có tiền trước sử dụng cho việc thực hiện hợp đồng.

Đối với Người mua

Chỉ khi nhận được hàng thì người mua mới trả tiền.

Người nhập khẩu yên tâm rằng người bán sẽ phải tuân thủ quy định trong L/C để đảm bảo được thanh toán, nếu không người bán sẽ mất tiền.

Đối với Ngân hàng

Thu phí dịch vụ (Phí mở L/C, chuyển tiền, phí chỉnh sửa L/C,..)

Mở rộng quan hệ thương mại quốc tế.

Nhược điểm của phương thức tín dụng chứng từ

Đối với Người bán

Nếu không xuất trình bộ chứng từ theo quy định trong L/C sẽ không được thanh toán tiền hàng.

Đối với Người mua

Thư tín dụng hoạt động độc lập với hợp đồng mua bán và làm việc theo bộ chứng từ. Do đó, nếu doanh nghiệp xuất khẩu xuất trình bộ chứng từ phù hợp thì ngân hàng phát hành có nghĩa vụ phải thanh toán mà không quan tâm liệu hàng hóa thực tế có được giao đúng hay không, thậm chí hàng hóa không được giao.

Điểm đặc biệt của L/C

L/C hoạt động độc lập với hợp đồng ngoại thương mặc dù L/C được hình thành dựa trên cơ sở hợp động mua bán giữa 2 bên.

Các ngân hàng làm việc với nhau trên cơ sở chứng từ, chứ không quan tâm hàng hóa.

Người mua mở L/C, và người thụ hưởng đòi tiền ngân hàng phát hành L/C.

Kết luận

LC là chữ viết tắt của Letter of Credit hay còn gọi là tín dụng chứng từ. Đây là một phương thức thanh toán mà có sự tham gia của ngân hàng đảm bảo cho mua bán quốc tế được diễn ra an toàn hơn.

Người nhập khẩu là người yêu cầu mở LC và thường ký quỹ khi mở. Ngân hàng phát hành L/C là ngân hàng đại diện cho người nhập khẩu, ngoài ra cần phải có ngân hàng đại lý là ngân hàng thông báo. Ngân hàng thông báo đóng vai trò là ngân hàng của bên bán ( bên xuất khẩu).

Trong bài viết này chỉ đưa ra quy trình thanh toán LC đơn giản nhất. Trong bài viết sau mình sẽ nói thêm về các bên trong thanh toán LC và các loại LC.